急な出費でお金が必要なら、審査が甘く通りやすいカードローンを選びたいです。

しかしカードローンの審査基準ははっきり公開されておらず、「こうしたら審査に通過できる」という明確な条件はありません。

カードローンは、消費者金融や銀行が取り扱っています。

審査を通過する難易度は、ローンを取り扱う企業により大きく異なります。

本記事では、審査が甘い可能性もあるおすすめのカードローン10選を紹介。

審査に落ちないためのカードローンの選び方も紹介するので、カードローンの利用を検討中の人は、ぜひ参考にしてください。

審査が甘い傾向にあるおすすめ消費者金融カードローン

審査に通過しやすい傾向にあるおすすめの消費者金融カードローンは、以下の4つです。

| 審査通過率 | 40.9% | 未公開 | 42.0% | 38.2% |

|---|---|---|---|---|

| 融資スピード | 最短3分※2 | 最短30分 | 最短20分※2 | 最短18分※1 |

| 申込対象年齢 | 満18歳~74歳 | 満20歳~74歳 | 満18歳~ | 満20歳~69歳 |

※1 申し込みの時間帯によっては翌日以降になる場合もあります。

※2 申し込みの時間や審査によりご希望に添えない場合がございます。

消費者金融のカードローンは、即日融資に対応している商品が多く、審査が甘い印象を持つ人もいます。

しかし、消費者金融とはいえ審査が甘いカードローンはありません。

いずれのカードローンも、貸金業法を遵守してしっかり審査を行っているからです。

審査が甘いわけではありませんが、審査通過率が高いカードローンは、審査に通りやすい傾向です。

消費者金融のカードローンの審査通過率は30%~40%で、3人に1人は通る計算。

審査が甘い可能性のある、通過しやすいカードローンを選びましょう。

審査通過率が高いプロミスは即日融資可能

| 項目 | 詳細 |

|---|---|

| 公式サイト | https://cyber.promise.co.jp/ |

| 審査通過率 | 40.9%※1 |

| 申込対象年齢 | 満18歳~74歳※2 |

| 実質年率 | 4.5%~17.8% |

| 融資スピード | 最短3分※3 |

| 借入限度額 | 1万円~500万円 |

※1 参考:SMBCコンシューマーファイナンス株式会社「月次データ 2023年3月期」

※2 申込時の年齢が19歳以下の場合は、収入証明書類の提出が必須となります。

※2 高校生(定時制高校生および高等専門学校生も含む)は申込いただけません。

※3 申込時間帯や審査によってはご希望に添えない場合もございます。

プロミスは審査通過率が40.9%と高い傾向にあり、即日融資にも対応している消費者金融です。

融資スピードは最短3分で、すぐにお金が必要な人に向いています。

申し込み条件は、18歳~74歳で安定した収入がある人です。

パートやアルバイトの主婦や学生でも申し込みできますが、高校生や年金のみの人は申し込みできません。

初回借り入れは、以下の3つの条件をクリアすれば、最大30日間利息が0円です。

- はじめてプロミスに契約する人

- メールアドレスを登録する

- Web明細の利用を登録する

無利息期間は、借り入れした翌日から30日間適用されるので、サービスをフルに活用できるのがメリット。

申し込みから契約までWeb完結で、郵便物なしを選べます。

Web明細の利用を登録すれば、カードローンの利用が家族にバレません。

プロミスは、早くお金を借りたい人におすすめの「借入シミュレーション」で、事前審査ができます。

簡単な項目を入力して借り入れできる状況か試してみましょう。

SMBCモビットはWebで簡易審査が10秒でできる

| 項目 | 詳細 |

|---|---|

| 公式サイト | https://www.mobit.ne.jp/index.html |

| 審査通過率 | 未公開 |

| 申込対象年齢 | 満20歳~74歳 |

| 実質年率 | 3.0%~18.0% |

| 融資スピード | 最短30分 |

| 借入限度額 | 最大800万円 |

SMBCモビットは、Webなら24時間いつでも簡易審査が10秒でできるカードローンです。

独自の「自動与信審査システム」を採用しているので、申し込み後すぐにお金を借りられるか確認できます。

審査通過率に関するデータは公開していません。

SMBCモビットは、会員数約57万人※と多くの人に利用されています。

※2022年3月現在

利用者が多いので、申込条件をクリアできていれば借りられる可能性があります。

パートやアルバイトで安定した収入があれば、満20歳から74歳までの人なら申し込み可能です。

学生や主婦でも収入があれば申し込みできるので、審査が甘いと感じるのかもしれません。

ただし、収入が年金のみの人は申し込みできません。

Webからの申し込みなら、電話連絡なしで借りられるのが魅力。

職場や家族にバレる心配がないのは嬉しいポイントです。

SMBCモビットには、無利息サービスがありません。

無利息サービスがなくても、即日融資に対応しており、提携ATMが全国に120,000台あるので利便性に優れています。

SMBCモビットは、職場や家族にバレずに、すぐにお金を借りたい人に向いています。

Webなら24時間いつでも申し込みできますが、即日融資なら20時までに申し込みしましょう。

アコムはアプリで申し込みから返済まで完結

| 項目 | 詳細 |

|---|---|

| 公式サイト | https://www.acom.co.jp/ |

| 審査通過率 | 42.0%※1 |

| 申込対象年齢 | 満18歳~※2 |

| 実質年率 | 3.0%~18.0% |

| 融資スピード | 最短20分※3 |

| 借入限度額 | 1万円~800万円 |

※1 参考:アコム株式会社「マンスリーレポート」

※2 18歳、19歳の方は契約に至りづらい可能性がございます。また、収入証明書のご提出が必要になりますので、ご準備をお願いいたします。

※3 お申込時間や審査によりご希望に添えない場合がございます。

アコムは、アプリで申し込みから借り入れ、返済まで完結できる消費者金融カードローンです。

審査通過率が40.0%以上と、10人に4人は通るので借りやすい印象です。

アコムは、審査を通過できるか不安な人に向いています。

アコムの申し込み条件は以下の3つです。

- 満20歳以上

- 安定した収入と返済能力がある

- アコム独自の基準を満たす

Web完結で申し込めば、在籍確認の電話や郵送物もないので、周囲にバレる心配がありません。

アコムは最短20分で、即日融資も可能です。

消費者金融のなかでも、アコムは審査通過率が高く、審査に通りやすい傾向です。

アコムの公式アプリは申し込みだけでなく、便利な機能を搭載しています。

- 利用金額の確認

- 返済期日の通知

- 返済金額の変更

公式サイトでも利用できますが、アプリの方が借り入れや返済がスムーズ。

利便性を追求したいなら、アコムの公式アプリをダウンロードしておきましょう。

アイフルはスピード即日融資で在籍確認なし

| 項目 | 詳細 |

|---|---|

| 審査通過率 | 32.8%※1 |

| 申込対象年齢 | 満20歳~69歳 |

| 実質年率 | 3.0~18.0% |

| 融資スピード | 最短18分※2 |

| 借入限度額 | 最大800万円 |

※1 参考:アイフル「月次データ2022年4月~2023年2月」

※2 申し込みの時間帯によっては翌日以降になる場合もあります

アイフルは、融資スピードが最短18分とスピーディ。

電話による在籍確認が原則なしで、お金を借りられるのが特徴です。

会社に確認の電話がかかってこないため、カードローンの利用は周囲にバレません。

審査通過率が32.8%と高めで、はじめての人でも借りやすい傾向です。

申し込み可能な属性は、20歳~69歳の安定した収入がある人。

パートやアルバイトでも借り入れできますが、年金受給のみの収入では申し込みできません。

アイフルは、はじめての人に限り、契約した翌日から30日間の無利息サービスを提供しています。

契約後すぐにお金を借りたい人は利息を軽減しやすいです。

アイフルにも、事前診断できる「借入診断」があります。

審査に通過できるか不安な人は、一度シミュレーションしてみましょう。

審査が甘い可能性もあるおすすめ銀行カードローン

銀行カードローンは厳しく審査しているため、審査は甘くありません。

各社銀行カードローンは、審査通過率を発表していません。

しかし、関連サービスの利用による優遇もあり、条件によっては通過しやすいカードローンもあります。

利息の負担を減らしやすいですが、即日融資には対応していません。

審査にチャレンジしやすい銀行カードローンは、以下の5つです。

| 金融機関 | |||||

|---|---|---|---|---|---|

| 実質年率 | 1.9%~14.5% | 1.59%~14.79% | 12.0%~15.0% | カードローンau限定割 誰でもコース: 1.38%~17.4% |

3.8%~13.8% |

| 対象年齢 | 満20歳~62歳※ | 満20歳~62歳 | 満20歳~69歳 | 満20歳~69歳 | 満20歳~64歳 |

楽天会員ならランクに応じて審査優遇の楽天銀行スーパーローン

| 項目 | 詳細 |

|---|---|

| 公式サイト | https://www.rakuten-bank.co.jp/loan/cardloan/ |

| 申込対象年齢 | 満20歳~62歳※ |

| 実質年率 | 1.9%~14.5% |

| 融資スピード | 最短当日 |

| 借入限度額 | 最大800万円 |

※以下の条件を満たす方

①満年齢20歳以上62歳以下の方(※1)

②日本国内に居住している方(外国籍の方は、永住権または特別永住権をお持ちの方)

③お勤めの方で毎月安定した定期収入のある方、または、専業主婦の方

④楽天カード株式会社または三井住友カード株式会社の保証を受けることができる方 (※2)

※1 但し、パート・アルバイトの方、及び専業主婦の方は60歳以下

※2 当行が認めた場合は不要です”

楽天銀行スーパーローンは、楽天会員ならランクに応じて審査優遇※があります。

楽天会員で上位ランクになっている人は、審査通過しやすいのがメリット。

審査が甘いわけではありませんが、今までに楽天を利用した実績が審査に影響します。

楽天会員は、楽天の関連サービスの利用に応じて以下のランクに分かれます。

- ダイヤモンド

- プラチナ

- ゴールド

- シルバー

楽天の関連サービスの利用が多い人ほど優遇される可能性があります。

主な楽天の関連サービスは以下の通りです。

- 楽天市場

- 楽天トラベル

- 楽天モバイル

- 楽天でんき

- 楽天ビューティーなど

楽天トラベルや楽天市場を利用している人は、旅費や商品の購入代金を支払う能力があるはずです。

カードローンの審査でチェックしたい支払い能力の裏付けになります。

関連サービスを利用してしっかり支払いしている人は、審査で高く評価される可能性があります。

ただし、どれくらい金利が優遇されるのかは、審査してみないとわかりません。

楽天の関連サービスをよく利用する人なら、楽天銀行スーパーローンがおすすめです。

楽天銀行スーパーローンは、スマホのみで申し込みが完結し、面倒な申込書類への記入が必要ありません。

楽天ポイントをもらえるキャンペーンが豊富なので、検討しているなら楽天銀行の申し込みページでチェックしましょう。

※必ずしもすべての楽天会員さまが審査の優遇を受けられるとは限りません。

住信SBIネット銀行カードローンのかんたん診断で仮審査

| 項目 | 詳細 |

|---|---|

| 公式サイト | https://www.netbk.co.jp/contents/lineup/card-loan/ |

| 申込対象年齢 | 満20歳~62歳 |

| 実質年率 | 1.59%~14.79% |

| 融資スピード | 最短翌日 |

| 借入限度額 | 最大1,200万円 |

住信SBIネット銀行カードローンは、「かんたん診断」でローン審査のシミュレーションができます。

借り入れできる金額や金利が知りたい人は、事前に確認しましょう。

かんたん診断の入力内容は以下の5つです。

- 生年月日

- 借り入れ希望金額

- クレジットキャッシングの有無

- 他社のカードローンを利用しているか

- 前年度の年収

住信SBIネット銀行カードローンの金利は実質年率1.59%~14.79%と、ネットバンクならではの水準です。

SBI証券口座を持っている人は、基準金利から年0.5%の金利優遇があります。

審査結果に応じて、以下のコースに適用されます。

- プレミアムコース:利用限度額1,200万円

- スタンダードコース:利用限度額700万円

スマホアプリから借り入れ可能で、振り込みや残高照会もできて便利です。

Webから24時間いつでも申し込みできます。

利用には口座開設が必要なので、カードローンの申し込みと同時に口座開設の手続きもしましょう。

セブン銀行カードローンはアプリで申し込みが簡単

| 項目 | 詳細 |

|---|---|

| 公式サイト | https://www.sevenbank.co.jp/ |

| 申込対象年齢 | 満20歳~69歳 |

| 実質年率 | 12.0%~15.0% |

| 融資スピード | 最短翌日 |

| 借入限度額 | 10万円~300万円 |

セブン銀行カードローンは、アプリ「Myセブン銀行」で申し込みから借り入れまで簡単にできるのが特徴です。

セブン銀行カードローンは、審査基準に関して明確にしていないので、審査が甘いかわかりません。

セブン銀行カードローンは以下の2つの審査に通過する必要があります。

- セブン銀行カードローン

- 保証会社であるアコム

1社のみの審査で済む消費者金融カードローンに比べて、セブン銀行カードローンは厳しい傾向です。

Myセブン銀行からの申し込みなら、最短翌日に借り入れできます。

キャッシュカードが届く前から、セブン銀行ATMで取引できるので、早く現金が必要な人に向いています。

全国のセブン-イレブンで、原則24時間借り入れできて、利便性に優れているのが魅力。

返済は月々の返済のほかに、いつでも好きなタイミングで返済できます。

金利は、利用限度額に応じて異なります。

ローンサービスの審査は、原則勤務先に電話しません。

誰にも知られずにカードローンを利用したいなら、セブン銀行カードローンを利用しましょう。

auじぶん銀行はau IDのある人に金利優遇やポイントサービス

| 項目 | 詳細 |

|---|---|

| 公式サイト | https://www.jibunbank.co.jp/products/loan/ |

| 申込対象年齢 | 満20歳~69歳 |

| 実質年率 | ■カードローンau限定割 誰でもコース: 1.38%~17.4% |

| 融資スピード | 最短当日 |

| 借入限度額 | 最大800万円 |

auじぶん銀行カードローンは、au IDのある人なら、金利優遇やポイントサービスを受けられます。

カードローンの新規契約で、最大年0.5%優遇。

借入残高に応じて、最大11,000Pontaポイントがもらえます。

実質年率1.38%~17.4%(カードローンau限定割 誰でもコース)と、窓口のないネット銀行ならではの金利。

申し込みから借り入れまで、スマホがあればすべて手続きができます。

24時間いつでも好きなときに申し込めるため、来店する必要がありません。

auじぶん銀行カードローンは、消費者金融よりも金利が低いため、審査は厳しい傾向です。

審査はauじぶん銀行カードローンと、保証会社であるアコムの2社の審査に通過しなければいけません。

アルバイトやパートでも、継続した収入があれば申し込みできます。

本人名義のauじぶん銀行があれば、ローンカードが届く前からスピーディーに振り込み可能。

利用明細書の郵送もないので、家族に知られる心配はありません。

auじぶん銀行カードローンの提携ATMなら、借り入れから返済まで手数料無料で、お得に利用できます。

auじぶん銀行カードローンは、翌日融資でスムーズに借り入れしたいauユーザーに向いています。

Web完結で24時間受付しているので、いつでも都合が良いときに申し込みしましょう。

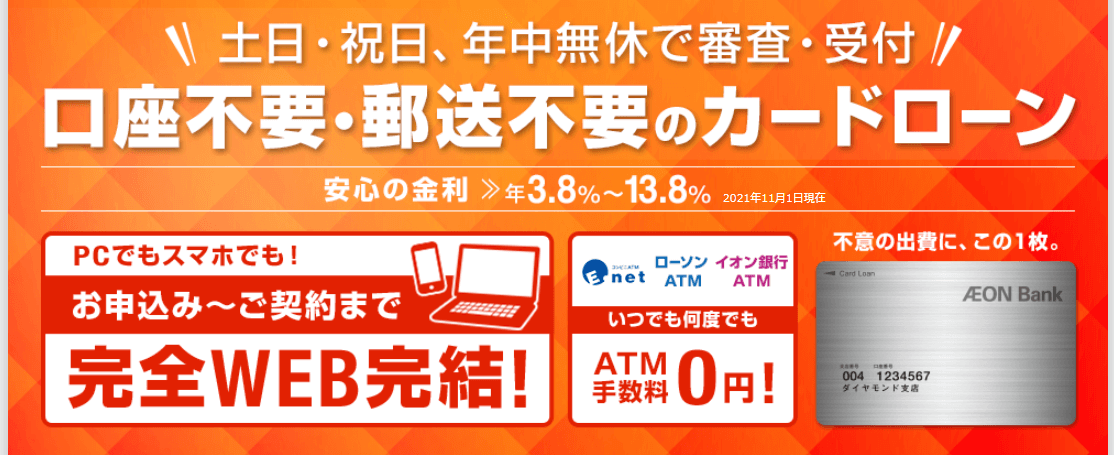

イオン銀行カードローンは専業主婦なら在籍確認しない

| 項目 | 詳細 |

|---|---|

| 公式サイト | https://www.aeonbank.co.jp/loan/card_loan/ |

| 申込対象年齢 | 満20歳~64歳 |

| 実質年率 | 3.8%~13.8% |

| 融資スピード | 最短翌日 |

| 借入限度額 | 10万円~300万円 |

イオン銀行カードローンは、専業主婦でもお金を借りられます。

配偶者に安定かつ継続した収入があれば、専業主婦でも、最大50万円まで借り入れ可能です。

イオン銀行カードローンは、上限金利が13.8%とカードローンの中でも低金利。

利息の返済負担を軽減したい人に向いています。

イオン銀行の口座を持っていれば、Webで申し込みから借り入れ、返済まで完結できます。

イオン銀行カードローンの審査は、審査基準を明確にしていないため、厳しいかはわかりません。

イオン銀行カードローンの審査は以下の2ケ所です。

- イオン銀行カードローン

- 保証会社いずれか1つ(イオンクレジットサービス・オリックスクレジット)

審査は2回すべての審査が終わるまで3~4日程度かかるため、しっかり審査が行われていると考えられます。

審査は甘いと言えませんが、配偶者に安定した収入があれば、専業主婦でも通過できる可能性があるカードローンです。

審査が甘い通りやすいカードローンを選ぶには?審査に通りやすくするポイント

審査が甘いカードローンはありませんが、審査が通りやすくなるポイントはあります。

審査に通過しやすいカードローンの選び方は以下の通りです。

- カードローン3種類の特徴

- 審査の対象にあたる属性

- 審査に通りやすい通過率

カードローンには3種類あり、それぞれ特徴が異なります。

審査の対象にあたる属性でなければ、審査は通りません。

審査の対象であれば、審査に通りやすい通過率を参考に選びましょう。

カードローン3種類の特徴を比較して選ぶ

カードローンは、以下3つの種類に分けられます。

- 消費者金融系カードローン

- 銀行系カードローン

- 信販系カードローン

| 特徴 | 消費者金融系 | 銀行系 | 信販系 |

|---|---|---|---|

| 融資対象 | 個人 | 個人及び法人 | 個人及び法人 |

| 審査時間 | 最短即日 | 最短営業翌日 | 最短即日~ |

| 上限金利 | 平均18.0% | 平均14.0%~15.0% | 平均17.8% |

| 融資限度額 | 最大800万円 | 最大1,200万円 | 最大500万円 |

3種類のカードローンはそれぞれ特徴が異なります。

すぐにお金を借りたいなら、即日融資に対応している消費者金融が向いています。

計画的な借り入れで、金利を低く利用したいなら銀行系カードローンがおすすめ。

審査は甘くないですが、消費者金融に抵抗がある人でもお金を借りられます。信販系カードローンは、カード会社の優待を受けられるのが魅力。

信販系でも即日融資に対応している商品や、金利の幅の大きいので、自分に合ったカードローンを選びましょう。

審査の対象に関係する申込者の属性で選ぶ

申し込みたいカードローンの利用条件に当てはまっていなければ、審査には通過できません。

審査条件として主に記載されている内容は以下の通りです。

- 年齢

- 継続的な収入の有無

- 働いているか

- 勤務形態

カードの申し込みには、収入や年齢をはじめ様々な項目を入力します。

例えば、年齢が18歳の人は、申し込みの対象年齢が満20歳からのカードローンは契約できません。

専業主婦や年金生活者が申し込み可能なカードローンもあれば、申し込みできないものもあります。

学生や専業主婦、年金受給者が申し込みできるかは以下の通りです。

| 金融機関 | プロミス | アイフル | SMBCモビット | アコム |

|---|---|---|---|---|

| 学生 | 〇 | 〇 | 〇 | 〇 |

| 専業主婦 | × | × | × | × |

| 年金生活者 | 〇 | × | × | × |

| 金融機関 | 楽天銀行 スーパーカードローン |

住信SBIネット銀行 カードローン |

セブン銀行 カードローン |

auじぶん銀行 カードローン |

イオン銀行 カードローン |

|---|---|---|---|---|---|

| 学生 | 〇 | 〇 | × | 〇 | × |

| 専業主婦 | 〇 | × | 〇 | 〇 | × |

| 年金生活者 | × | 〇 | 〇 | 〇 | × |

収入がある学生でも、セブン銀行カードローンやイオン銀行カードローンには申し込みできません。

専業主婦は、配偶者に収入があれば申し込めるカードローンがあります。

カードローンの審査は、返済能力があるかの判断が重要です。

まずは、自分がカードローンの審査の対象であるか確認しましょう。

審査に通りやすい通過率のカードローンを選ぶ

できるだけ審査に通りたいなら、審査通過率でカードローンを選びましょう。

審査通過率とは、カードローンの新規申込者のうち、審査に通過した人の割合を表す数字です。

ほとんどの大手消費者金融は、審査通過率を公表しています。

| 審査通過率 | |

|---|---|

| プロミス | 40.9% |

| アイフル | 38.2% |

| SMBCモビット | 非公開 |

| アコム | 42.0% |

銀行カードローンは、審査通過率を公表していません。

審査が甘いわけではありませんが、通過率が高ければ、審査に通りやすいと考えられます。

審査通過率は毎月変動します。

年末年始は新規申し込みが多く、審査が厳しくなる傾向です。

新規申し込みが少ない2月や8月は、審査通過率が高くなります。

2月や8月の審査に通りやすい傾向のある時期を選んで申し込みましょう。

審査が甘い可能性もあるカードローンの知っておきたいQ&A

はじめて利用する人は、カードローンの審査について事前に知っておくべきポイントがあります。

カードローンを申し込む際に知っておきたいことは、以下の5点です。

- カードローンの申し込み手順

- 審査に落ちやすいタイプとは?

- 審査に落ちても借りられるカードローンは?

- 中小消費者金融の審査は甘いのか?

- ヤミ金融の見分け方を知りたい

カードローンの申し込み手順を知っておけば、いざという時にスムーズに借り入れできます。

事前に審査に落ちやすいタイプや、審査に落ちても借りられるカードローンもチェックしておきましょう。

中小消費者金融の審査や、審査が激甘のヤミ金融の見分け方も知っておけば、トラブルを避けられます。

審査が甘い必ず通るカードローンはあるのか?

審査が甘くて必ず通るカードローンはありません。

即日融資に対応している消費者金融系は、審査が甘い印象です。

口コミ審査が甘いと言われるカードローンは、契約した人が通りやすいと感じたからです。

実際はしっかり審査しており、各消費者金融が定めた基準をクリアしないと借りられません。

「審査が甘く必ず通る」と告知しているカードローンは、違法な貸金業者の可能性があります。

貸金業法16条では、誇大広告を禁止しています。

誇大広告とは、事実とは異なる過剰な表現で集客する行為。

「審査が甘い」「誰でも審査に通過する」といった表現は誇大広告となり、違法です。

(誇大広告の禁止等)

第16条 貸金業者は、その貸金業の業務に関して広告又は勧誘をするときは、貸付けの利率その他の貸付けの条件について、著しく事実に相違する表示若しくは説明をし、又は実際のものよりも著しく有利であると人を誤認させるような表示若しくは説明をしてはならない。

引用元:日本貸金協会

貸金業法を守っていないカードローンは、営業許可を得ていない違法業者の可能性が高いです。

法外な利息を請求されたり、トラブルに巻き込まれる可能性があります。

「審査が甘い、必ず通る」といった甘い表現をという表現で借り入れをしているカードローンは、絶対利用してはいけません。

審査が甘い傾向のカードローンの申し込み手順

どの金融機関のカードローンも、申し込みから審査の手順はほとんど変わりません。

申し込み手順は、以下の通りです。

- 申し込み

- 審査

- 契約・借り入れ開始

申し込み方法は、一般的に以下の5種類です。

- 店舗

- 電話

- 郵送

- インターネット

- 無人契約機

最近では、店舗まで出向かなくても、Webで申し込みから融資まで完結できます。

申し込みに必要な本人確認書類を、事前に準備しておきましょう。

本人確認に必要な書類は以下の通りです。

- 運転免許証

- パスポート

- 個人番号カード(写真付き)

- 健康保険証+住民票・公共料金領収書・納税証明書のいずれか

希望借入額が50万円を超える時に必要な、収入証明書は以下の通りです。

- 源泉徴収票(最新年度)

- 給与明細書+賞与明細書

- 所得証明書のいずれか1点

カードローンに申し込みをしたら、審査が下りるまで待ちます。

審査は、法律で定められた手順で行われます。

審査を通過する条件を満たせば、すぐに借り入れ可能です。

審査に通過したら、契約後に借り入れできます。

ローンカード発行の手続きが終わり、手元に届けばATMで借り入れ可能です。

Webで借り入れの申し込みをすれば、カードレスで振込による融資にも対応。

カードローンは振込以外でも、アプリを使ってコンビニATMから借りられます。

審査に落ちやすい人はどのようなタイプ?

カードローンの審査に落ちやすい人は以下のタイプです。

- でに複数社から借り入れしている

- 貸し付け条件を満たしていない

- 申し込み時に噓の情報を提供した

- 個人の信用情報に問題がある

すでに複数社から借り入れしている人は、年収の3分の1以上していると、審査に落ちてしまいます。

貸金業者は、「総量規制」という法律があり、利用者の年収3分の1を超える貸し付けは原則としてできません。

年齢の条件や安定した収入がある、カードローンの貸し付け条件を満たしていなければ、審査に落ちます。

年収を多めに申告したり、年齢を偽証すると、申し込み時に嘘の情報が発覚した時点で審査落ちの対象です。

カードローン審査では、必ず信用情報を確認します。

信用情報には、借入金やクレジットの支払い状況、トラブルまで記録されています。

過去に支払い遅延や滞納したことのある人は、審査に通らない可能性が高いです。

審査に通過するためには、借入希望額を年収の3分の1までにしましょう。

複数社からお金を借りている人は、返済してから借り入れしてください。

カードローンに申し込みする際には、自分の情報を正しく入力してください。

個人の信用情報にキズが付いている人は、情報が回復してから申し込みしましょう。

審査に落ちても借りられるカードローンはある?

審査の通過基準は各社によって違うので、1社で審査に落ちても借りられるカードローンはあります。

カードローンを申し込みする際には、信用情報の改善が必要です。

過去に記録された信用情報は、5年経過すれば情報は消去されます。

他社への申し込みは、6ヶ月分の信用情報が記録されるので、6ヶ月後に申し込みましょう。

審査に通るコツは、できるだけ少額で申し込むことです。

高額借り入れを希望すると、審査に落ちやすくなります。

50万円以下の借り入れを希望すれば、収入証明書の提出の必要はありません。

収入証明書の提出は、返済能力の調査をするためです。

返済能力が認められなければ、審査は通過できません。

50万円以下の借り入れなら、収入証明書の提出は不要なため、審査に通過しやすくなる可能性があります。

銀行カードローンや大手消費者金融よりも、中小消費者金融の方が審査に通りやすい傾向です。

再度審査に通過するためには、審査から6ヶ月過ぎてから他社のカードローンに申し込みしましょう。

50万円以内の少額融資を、中小消費者金融で申し込めば、審査に通過しやすくなる可能性があります。

中小消費者金融の審査はだれでも通る?

中小消費者金融の審査は甘い印象があるものの、誰でも通るわけではありません。

大手消費者金融に比べて、中小消費者金融の方が、審査で通過しやすい可能性はあります。

中小消費者金融は、大手消費者金融のような、機械による自動審査ではありません。

スタッフが1件ずつ、申込内容を精査するため、柔軟な審査が期待できます。

過去に財務整理をしていて信用情報に問題がある人でも、返済能力があると判断されれば審査に通る可能性はあります。

ただし、中小消費者金融は規模が小さいため、スピーディな審査や提携ATM数は期待できません。

利便性を重視するなら、大手消費者金融で借りる方が向いています。

中小消費者金融は、金利やスピードではなく、審査に対して柔軟な対応を求める人向きです。

大手金融機関では審査に通らなかったけれど、返済能力があると業者が認めた人には、審査に通る可能性があります。

必ず審査に通る闇金の見分け方を知りたい

必ず審査に通ると甘い言葉で誘ってくる、闇金を利用してはいけません。

闇金融とは、法律に違反して高い利息でお金を貸す金融業者です。

どのカードローンの審査に通らず、お金に困っている人をターゲットにしています。

「審査なしで即日融資」「必ずお金を貸します」といった言葉は、闇金融の恐れがあります。

闇金の見分け方のポイントは以下の通りです。

- 金利の上限を超えている

- 都道府県知事届け出番号がない

- 固定電話がない

消費者金融で借り入れする時の上限金利は、日本貸金業協会より以下の通り法律で定められています。

| 借入金額 | 上限金利 |

|---|---|

| 10万円未満 | 年20.0% |

| 10万円以上~100万円未満 | 年18.0% |

| 100万円以上 | 年15.0% |

闇金は、法律で定められている金利の上限を超えてお金を貸しています。

脅迫的な取り立てを行う悪質な業者もあるので、お金を借りてはいけません。

お金を借りるときは、きちんと届け出をしている、法律に沿った金融機関で借りましょう。